黄金的通胀二向性

2025-10-07 14:32:51

太长不看版:

高通胀,会让黄金价格上涨,还是下跌?

绝大多数情况下,高通胀数据往往会引发金价震荡或回调;而低通胀数据则更容易推动金价上涨。

但在少数情况下,黄金与通胀预期会出现同涨同跌的现象。

这种相反的价格表现,就是黄金的“通胀二向性”。

一、黄金的价值基础

黄金之所以被视为“无息资产”,在于它本身不产生利息或现金流,因此其持有价值往往取决于“机会成本”。

许多研究黄金价值的文章都会提到:

持有黄金的机会成本,是美国国债的“实际利率”。

例如,在经济数据网站MacroMicro上,就明确指出:“黄金与实际利率呈显著反向关系”。

逻辑很简单:当美国国债的实际利率上升时,投资者更愿意购买能带来利息回报的债券,而非不生息的黄金,于是金价承压下跌;反之,当实际利率下降时,债券回报变低,黄金因无息但保值的特性反而更受追捧,金价上涨。

这种说法听起来似乎合理,但并不完全正确。

如果我们从“定价机制”角度切入,会发现另一个维度的真相——黄金期货的定价模型用的并非“实际利率”,而是“名义利率”。

二、名义利率 – 无套利的机会成本

根据黄金期货的定价公式:

F = S × e^(r + c − y) × T

其中:

- F 为期货价格

- S 为现货价格

- r 为名义利率

- c 为持仓成本

- y 为便利收益

在这一模型中,r 取用的是名义利率,也就是美国国债的账面利率。

为什么要用名义利率?可以这样理解:投资者拿美元买国债或买黄金,一年后的期望回报理论上应当一致。若不一致,就会出现套利空间,黄金现货或期货的价格会随之调整,直到这种差价消失。

因此,黄金的价值模型应当采用名义利率作为基准,而非实际利率。

三、实际利率 – 更稳定的负相关性

但为什么都说黄金看实际利率呢?

实际利率通常以 TIPS(通胀保值债券)的收益率为代表,它等于名义利率减去通胀预期。通过对比美国 10 年期名义国债与 TIPS 利率,可以发现一个有趣现象:以2015年至2025年为例,二者的走势几乎完全一致,平均差距维持在 2% 左右。

这并非偶然,而是美联储长期“锚定通胀预期”的结果。西方央行普遍将 2% 作为通胀目标——低于 2% 意味着经济疲软,需要降息刺激;高于 2% 则意味着经济过热,需要加息降温。这样的机制让长期通胀预期稳定在 2% 上下浮动,经济波动幅度显著降低,也增强了市场对央行政策反应的信任。

当通胀数据高于预期时,市场会自动预期美联储将加息,国债收益率上升,名义利率随之走高;反之,当通胀下降,市场预期降息,国债收益率走低。由于通胀预期的变化幅度较小,而国债收益率的波动更大,因此名义利率和实际利率在多数时间里几乎同步上升或下跌。

名义利率与实际利率“几乎”保持完美的+1正相关。因此说黄金与名义利率或实际利率呈负相关,都是正确的。无论你看名义利率还是实际利率,上升都意味着黄金机会成本增加,价格承压。

然而,这种“同步性”并非总是成立。当极端事件打破市场的稳定预期时,名义利率与实际利率就会脱钩,而黄金的表现,也会随之发生逆转。

纵观近二十年,名义利率与实际利率出现显著背离的时刻,往往伴随着重大经济危机或政策冲击。

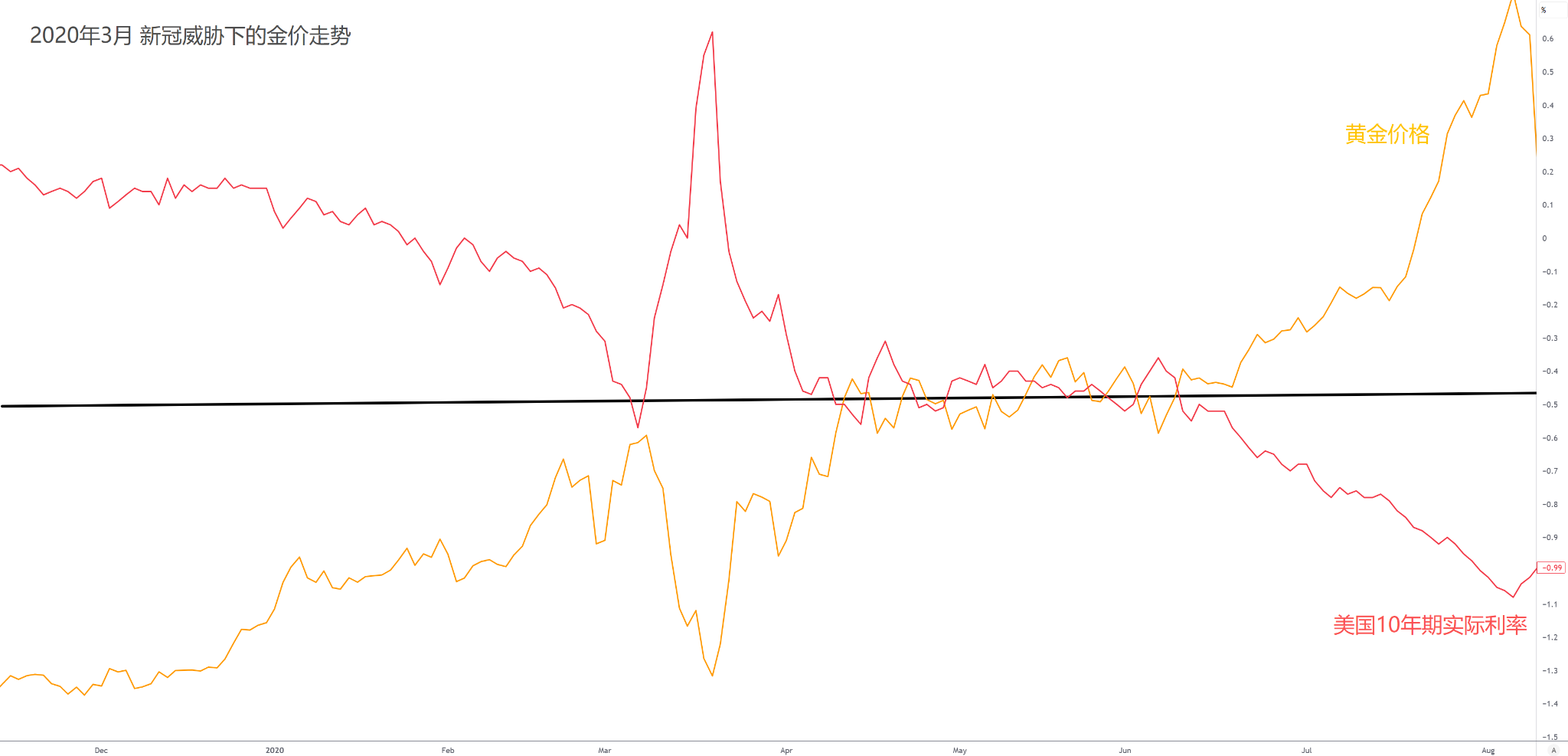

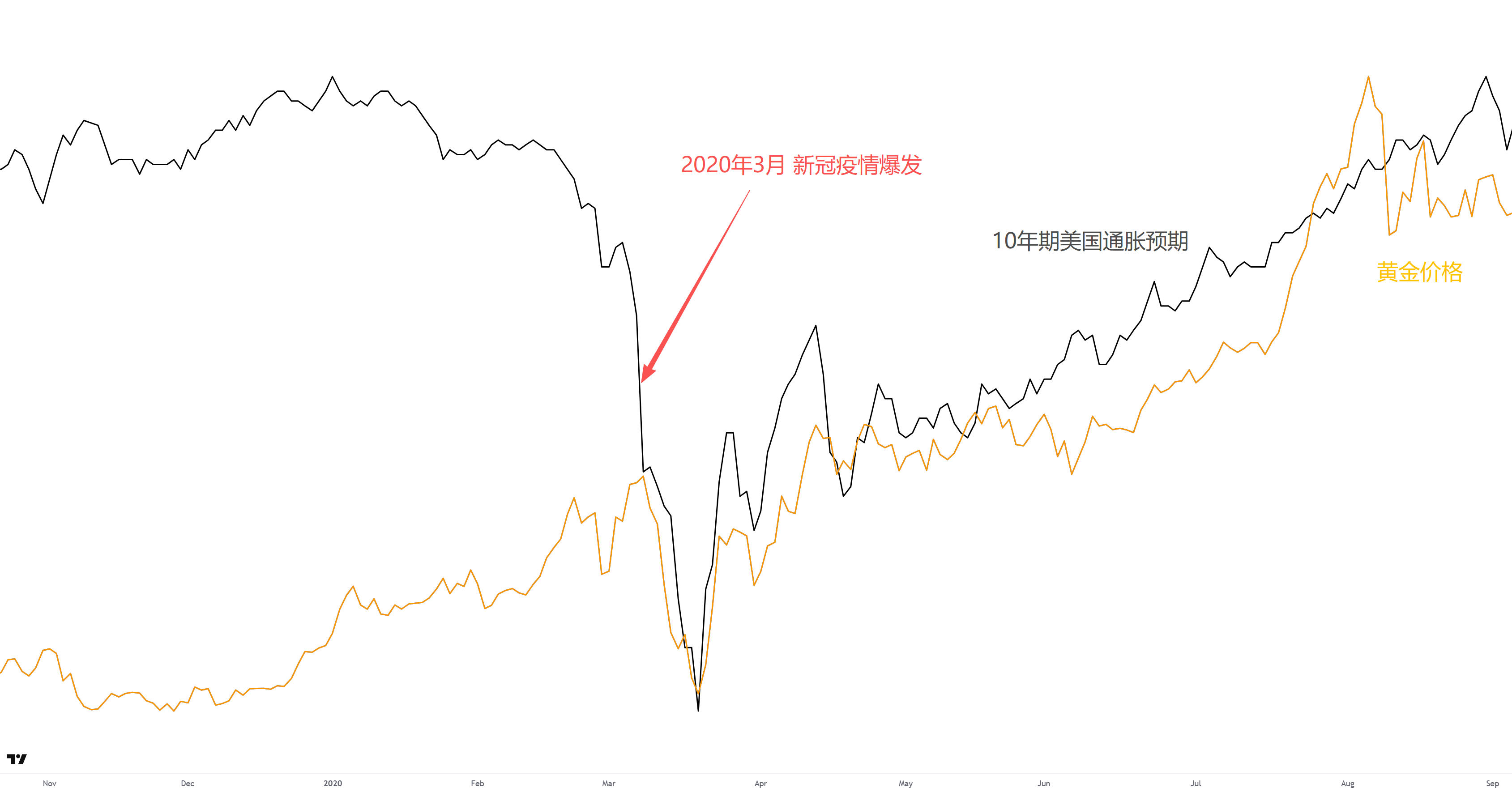

2020 新冠疫情初期

3月份,全球陷入恐慌,名义利率暴跌,但黄金价格并没有随着名义利率的走低而一路上涨。反而因实际利率的冲高回落,而引发金价的先跌后涨。

2008 年金融危机初期

08年7月,美联储与财政部不得不宣布联合宣布,对房利美与房地美公司提供信贷支持,象征着美国地产崩溃的开端。名义利率因避险情绪大幅下跌,但市场对系统性风险的担忧让实际利率短暂上升。结果黄金先跌后涨,直到实际利率重新走低后才展开长达数年的大牛市。

我们再看两个相反的例子。

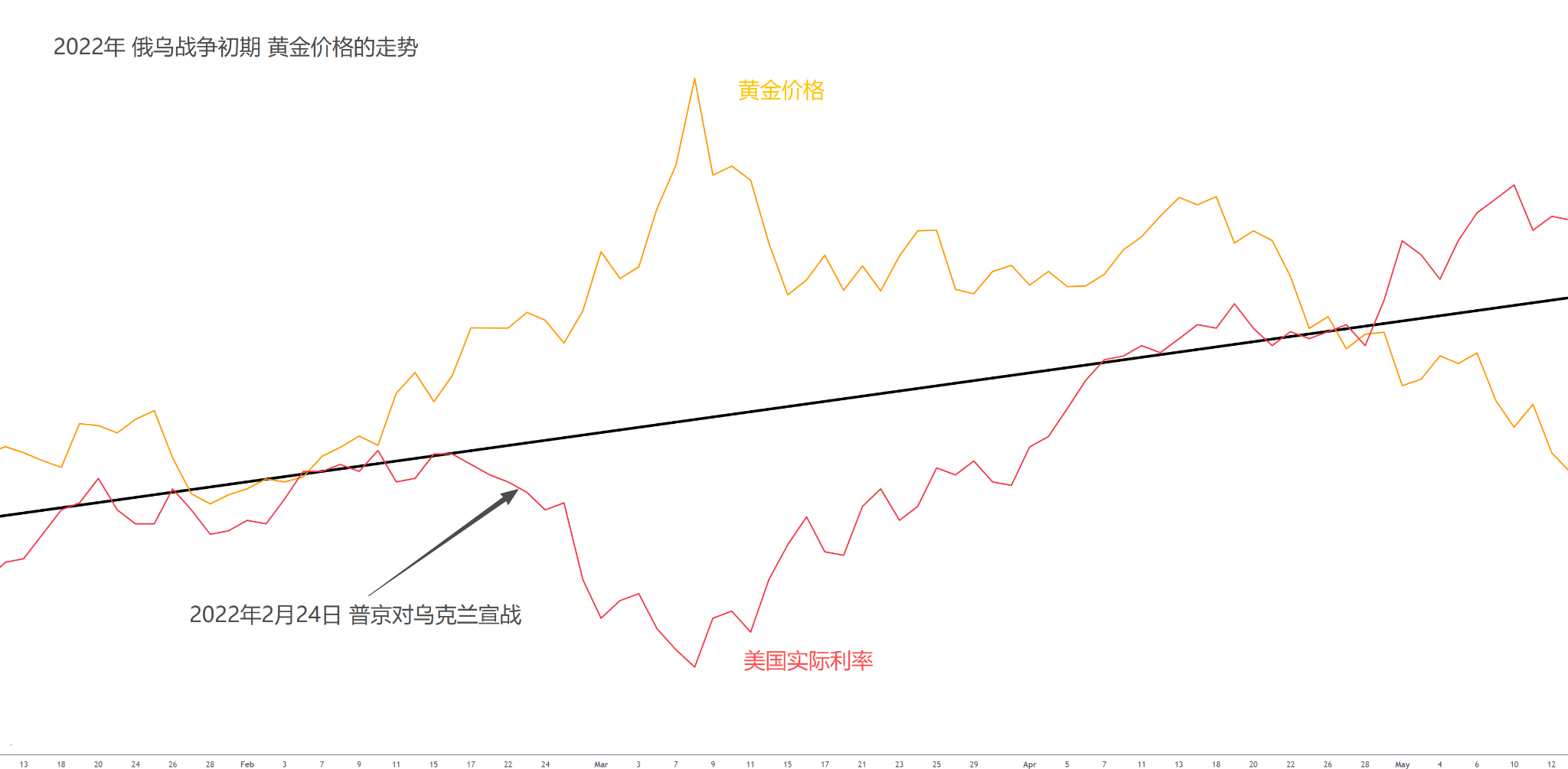

2022 年俄乌战争初期

2022年俄乌战争开始前后的三周,美国名义利率因油价暴涨而跟随上扬。但实际利率却持续下滑。在此期间,金价与实际利率呈负相关,先快速大涨,然后才随着利率持续下跌。

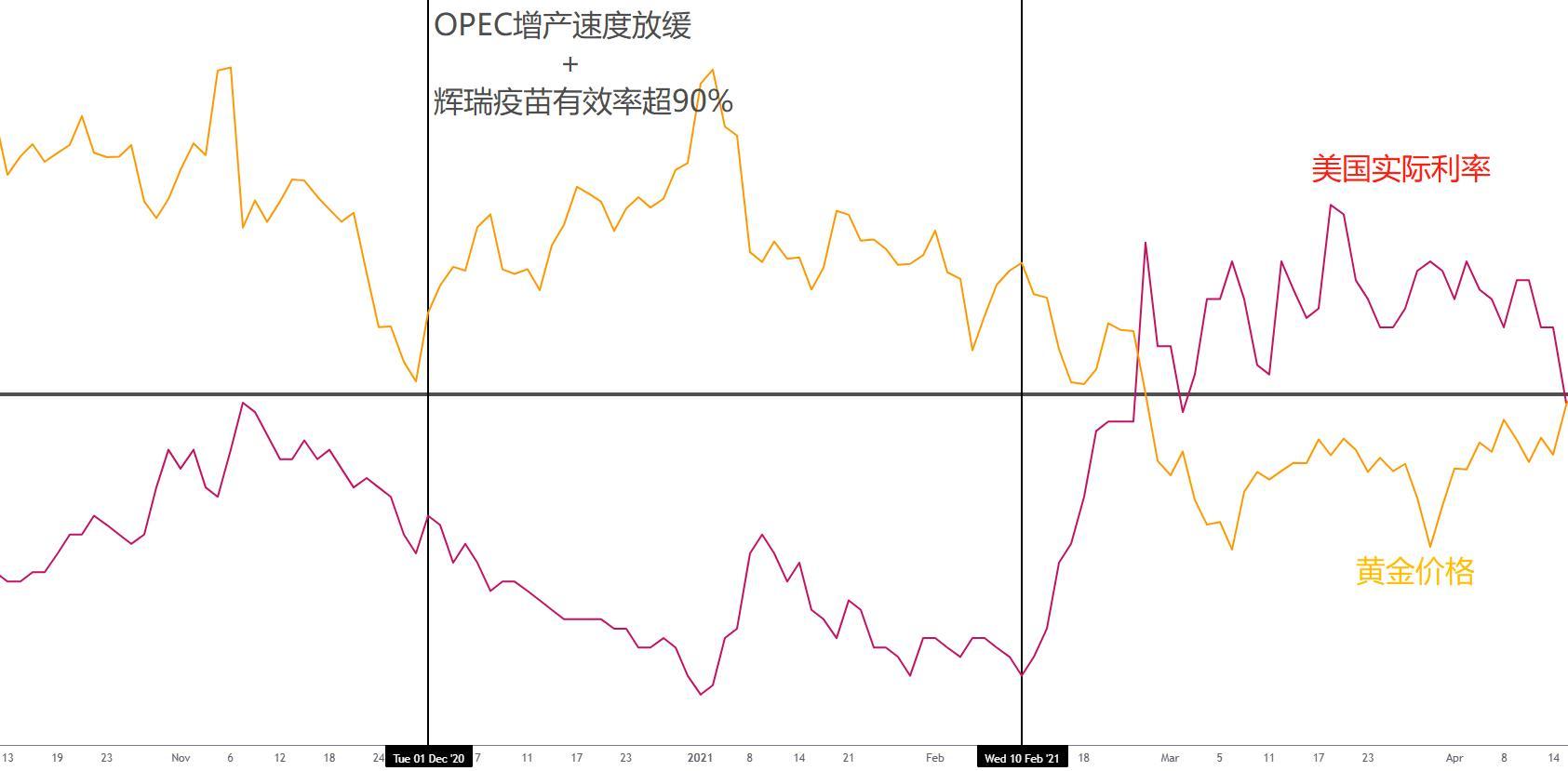

2020 年年底新冠疫苗出现

2020年12月,OPEC原油增产速度放缓,加上新冠疫苗首次出现90%的临床有效率,引发油价与经济预期的好转,名义利率保持水平震荡,但实际利率持续下滑。黄金价格跟随实际利率表现上涨。

通过这些案例可以看出:当名义利率与实际利率背离时,黄金的走势几乎总是与实际利率保持反向,而非名义利率。因此,尽管理论上黄金应受名义利率影响,但在真实市场中,实际利率才是决定其涨跌方向的核心变量。

理解了这一点,我们就能进一步走进黄金价值的核心——黄金的通胀二向性。

四、意料的和意外的通胀

一个反直觉的现象是,黄金在多数情况下与通胀预期呈负相关。

当通胀预期上升,金价往往表现平平,甚至震荡下跌;

而当通胀预期下降时,黄金反而表现强势。

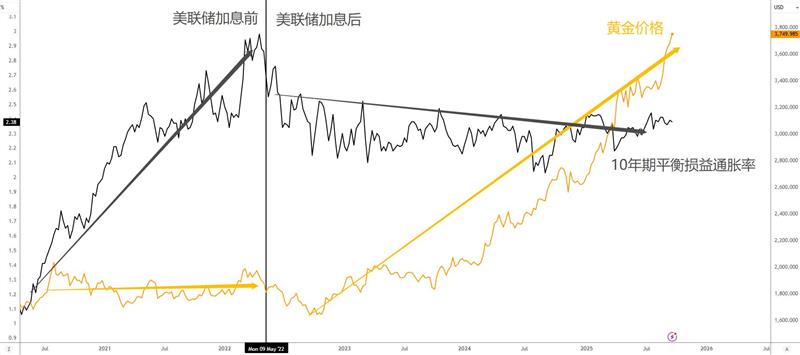

从2020年至2025年,美国10年通胀预期在美联储加息前后分为两段行情。

在通胀预期上升的2021–2022年,金价整体震荡;

而在通胀预期下降的2023–2025年,黄金却持续上涨,涨幅惊人。

注:通胀预期一般以“美国10年期平衡通胀率(Breakeven Inflation Rate)”衡量,该指标=10年期国债利率 − 10年期通胀保值债券(TIPS)利率。

同样地,从短线角度看,统计数据显示:

若当月通胀率高于预期,黄金有64%的概率下跌;

若通胀率低于预期,黄金有77%的概率上涨,且波动幅度是符合预期情况的两倍左右。

这说明,黄金在多数情况下与实际通胀率呈反向关系。

然而,在少数情形下,黄金与通胀会出现“同涨同跌”——正是前文提到的几次极端事件。

以2020年新冠疫情初期为例,突发的全球危机导致通胀预期一个月内从1.7%暴跌至0.5%,名义利率同步下跌,但实际利率反而上升,黄金则随通胀一同下滑。

要理解这种反常表现,必须区分两种通胀预期:意料的与意外的。

在成熟的经济体系中,通胀预期并非随机波动,而是反映了市场对美联储调控能力的信任程度。

意料的通胀:

当市场相信美联储能有效控制物价时,通胀预期通常稳定在2%的长期目标附近。

即便短期通胀上升,市场也认为这是可控的“意料之中”的变化。

意外的通胀:

但一旦出现突发性事件,这种信任被动摇,通胀预期就可能迅速“脱锚”,偏离2%的目标区间。

这种超出市场预期、难以即时修正的变化,便是“意外的通胀预期”。

纵观历史,实际利率与名义利率的显著背离几乎都发生在极端意外事件的初期阶段。

这种背离的形成,往往需要同时满足以下三个条件:

- 极端性:事件必须足够剧烈,能对宏观经济或金融体系造成系统性冲击,从而影响美联储的货币政策;

- 意外性:事件的出现出乎市场预料,无论是时间提前还是规模超出预期,否则美联储通常会提前预作应对;

- 初期性:背离多出现在事件爆发的早期阶段,因为随着时间推移,美联储会通过政策调整逐步恢复信心与通胀锚定。

还记得为什么实际利率与名义利率会长期锚定在2%的通胀预期附近吗?

那是因为市场普遍信任美联储有能力维持价格稳定。

一旦这种信任被打破,锚定机制就会暂时失效,实际利率和名义利率出现背离,通胀预期脱离目标区间。

典型例子包括2020年新冠疫情、2008年金融危机以及2022年俄乌战争爆发初期。

这些事件在初期均导致市场恐慌、通胀预期剧烈波动,而美联储的政策反应滞后,令名义利率与实际利率方向相反,黄金短暂出现与通胀同向波动的异常行情。

五、黄金的通胀二向性

总结来看,决定黄金价格究竟与通胀反向还是同向波动,

关键在于——通胀预期是否与2%的锚定脱钩。

在大多数时间里,市场相信美联储会根据通胀高低及时调整货币政策,维持2%的长期通胀目标。

因此:

- 当通胀上升,市场预期加息,名义与实际利率上升,黄金价格承压;

- 当通胀回落,市场预期宽松,利率下降,黄金价格走强。

但在极端意外事件的初期阶段,市场担心美联储无法及时应对,通胀预期快速脱锚,名义与实际利率出现背离。

此时,市场对通胀失控的恐惧加剧,黄金便会在短期内随通胀同向波动,出现同涨或同跌的罕见行情。

这,正是黄金的通胀二向性——

在稳定周期,它与通胀预期反向运行;

而在失锚时期,它与通胀预期同向波动。

六、人为的通胀脱锚

事实上,通胀的“脱锚”并不总是突发事件造成的,有时也可能是人为因素所致。

只要美联储的职能、目标或政策框架发生变化——例如不再锚定2%的通胀率,或主动调整目标锚定值——黄金价格就可能不再只是短暂反应,而是进入一段与通胀长期同向上升的漫长周期。

这种情况在近50年中极为罕见,但在更早的历史中却并不少见。

最典型的例子出现在20世纪70年代。当时,美联储在尼克松政府时期逐渐失去独立性,为配合政府财政赤字和就业政策,放任通胀上升。

这一时期的通胀率从2%一路飙升至两位数,美联储并未及时收紧货币,形成了历史上著名的“大通胀时代”。

黄金在此期间迎来史无前例的上涨——从1971年布雷顿森林体系崩溃时的每盎司35美元,一路攀升至1980年的850美元,涨幅高达超过2300%。

这段历史清楚地说明,一旦通胀锚定被人为打破,黄金就不再只是短线避险资产,而会成为长期抗通胀的核心工具。

回到2025年,如果未来美联储在政治压力下重蹈覆辙——例如削弱独立性、为财政扩张背书或人为调整通胀目标——那么历史的“黄金时代”并非不会重演。

特朗普的政策倾向或许正暗示了这种可能性:强调低利率与增长、淡化通胀约束、强化行政干预。

一旦美联储再次偏离其独立的货币职能,通胀锚定的信任机制将被打破,而黄金的长期上行周期也将随之开启。

这,便是黄金的通胀二向性的另一面——

在制度稳定时,它是货币政策的镜像;

而在政策失衡、通胀锚定被撼动时,黄金便化身为主权信用的晴雨表,

在法币体系最脆弱的时刻,迸发出最耀眼的光芒。

📲 想获取更多交易乾货与市场资讯?

关注我们的社交平台,随时掌握第一手资讯 ⬇️