FED tiếp tục lo ngại về lạm phát

2025-09-24 14:19:55

USD

Phát biểu của Powell về triển vọng kinh tế

Bối cảnh kinh tế hiện tại

- Tăng trưởng GDP đã chậm lại, chỉ đạt khoảng 1.5% trong nửa đầu năm 2025, giảm so với 2.5% năm trước.

- Thị trường lao động đang yếu đi: tỷ lệ thất nghiệp tăng nhẹ lên 4.3%, số lượng việc làm mới giảm mạnh.

- Tốc độ thuế quan tạo lạm phát chậm hơn sơ với dự kiến

- Lạm phát tăng trở lại, chủ yếu do giá hàng hóa tăng vì thuế quan mới, dù lạm phát dịch vụ (như nhà ở) đang giảm.

- Tốc độ thuế quan tạo lạm phát chậm hơn sơ với dự kiến.

- Thị trường chứng khoán “hơi cao quá”.

Chính sách tiền tệ

- Powell cho biết chính sách hiện tại vẫn “hơi thắt chặt” nhưng đủ linh hoạt để phản ứng với diễn biến kinh tế.

- Cam kết cân bằng giữa hai mục tiêu: tối đa hóa việc làm và kiểm soát lạm phát ở mức 2%.

Rủi ro và triển vọng

- Rủi ro ngắn hạn nghiêng về phía lạm phát tăng và việc làm giảm.

- Fed sẽ tiếp tục theo dõi dữ liệu và điều chỉnh chính sách phù hợp, tránh để lạm phát trở thành vấn đề kéo dài.

Nhìn chung phát biểu của chủ tịch FED tiếp tục nhấn mạnh rằng nền kinh tế Mỹ đang đối mặt với một tình huống đầy thách thức, rủi ro lạm phát ngắn hạn nghiêng về phía tăng, trong khi rủi ro việc làm nghiêng về phía giảm. Đặc biệt trong phát biểu ông đã có lời cho rằng thị trường chứng khoán đang bị cao quá. Các dữ liệu việc làm và lạm phát của tháng 9 được phát hành trong tháng 10 tới sẽ rất quan trọng cho cuộc họp lãi suất lần tới vào tháng 10. Nếu dữ liệu việc làm tiếp tục xấu đi, thậm chí xấu nặng thì khả năng cắt giảm mạnh tay có thể xảy ra.

Phát biểu của các quan chức FED khác

Bostic - Atlanta: “Ủng hộ tăng lãi suất trung lập”

Chủ tịch Fed chi nhánh Atlanta, Raphael Bostic, bày tỏ quan điểm ủng hộ việc nâng lãi suất lên mức trung lập nhằm kiểm soát lạm phát hiệu quả hơn trong bối cảnh hiện tại. Ông cho rằng mục tiêu lạm phát lý tưởng trong tương lai nên nằm trong khoảng từ 1.75% đến 2.25%, thay vì cố định ở mức 2% như trước đây. Mặc dù thừa nhận rằng các biện pháp thuế quan có thể ảnh hưởng đến giá cả, Bostic đánh giá tác động này là tương đối hạn chế. Đồng thời, ông cảnh báo rằng rủi ro đối với thị trường lao động đang gia tăng và hiện đã ngang bằng với rủi ro lạm phát, cho thấy sự cần thiết phải duy trì chính sách tiền tệ thận trọng. Với lập trường thiên về kiểm soát lạm phát, quan điểm của Bostic được xem là khá "hawkish" trong nội bộ Fed.

Goolsbee – Chicago: “Không ủng hộ cắt 50 điểm cơ bản”

Chủ tịch Fed chi nhánh Chicago, Austan Goolsbee, cho biết ông không ủng hộ việc cắt giảm lãi suất mạnh tay ở mức 50 điểm cơ bản trong thời điểm hiện tại. Theo ông, không có lý do thuyết phục để thực hiện động thái này, bởi lãi suất trung lập hiện nay nên duy trì ở mức dưới 1 - 1.25 điểm phần trăm. Goolsbee nhận định thị trường lao động đang trong trạng thái ổn định và có dấu hiệu hạ nhiệt, thể hiện qua việc tuyển dụng giảm nhưng không đi kèm với làn sóng sa thải lớn. Với cách tiếp cận thận trọng và cân bằng, quan điểm của ông được đánh giá là trung lập, phù hợp với các dự báo hiện hành của Fed.

Bowman - Thống Đốc: “3 lần cắt trong năm nay”

Thống đốc Fed Michelle Bowman cho biết bà kỳ vọng sẽ có tổng cộng ba lần cắt giảm lãi suất trong năm nay, đồng thời bày tỏ sự ủng hộ đối với mức cắt 25 điểm cơ bản trong mỗi lần điều chỉnh. Theo Bowman, tác động của các biện pháp thuế quan lên lạm phát sẽ dần suy yếu theo thời gian, không còn là yếu tố gây áp lực lớn như trước. Bà cũng nhấn mạnh rằng Fed cần đóng vai trò hỗ trợ thị trường lao động, đặc biệt trong bối cảnh tuyển dụng chậm lại và rủi ro việc làm gia tăng. Với quan điểm thiên về nới lỏng chính sách tiền tệ, Bowman được đánh giá là có lập trường “dovish”, ủng hộ thêm hai lần cắt lãi suất nữa trong thời gian tới.

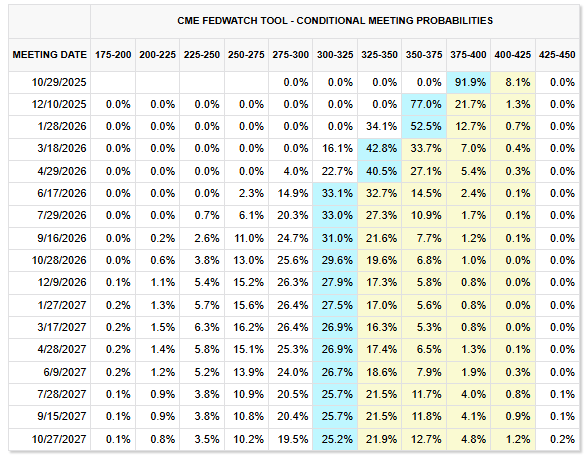

Market vẫn price in 2 lần cắt nữa năm nay

S&P PMI tháng 9 dưới dự báo

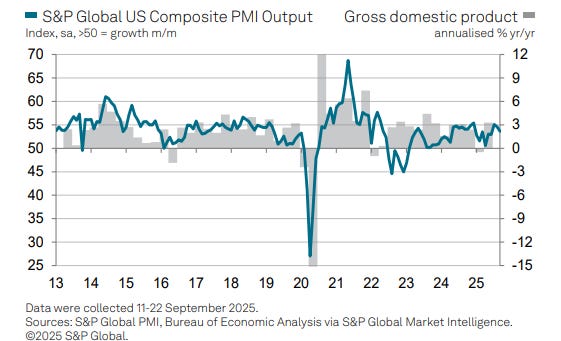

Chỉ số PMI tháng 9 do S&P Global công bố đã thấp hơn kỳ vọng, phản ánh sự chững lại trong đà phục hồi kinh tế. PMI tổng hợp giảm xuống còn 53.6, thấp hơn mức dự báo 54.6 và cũng giảm so với tháng trước.

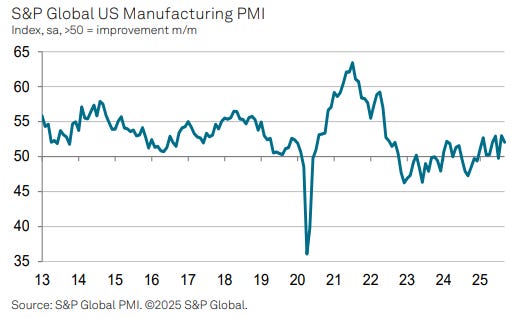

Trong lĩnh vực sản xuất, chỉ số PMI giảm về 52.0, dưới mức dự báo 52.2 và thấp hơn so với 53.0 của tháng trước. Dù đây là tháng thứ tư liên tiếp ghi nhận tăng trưởng, tốc độ tăng đã chậm lại. Đơn hàng mới vẫn duy trì đà tăng trong tháng thứ chín liên tiếp, nhưng tăng trưởng việc làm trong nhà máy đã yếu đi. Đáng chú ý, tồn kho nguyên liệu đầu vào tăng yếu là yếu tố chính khiến PMI sản xuất suy giảm.

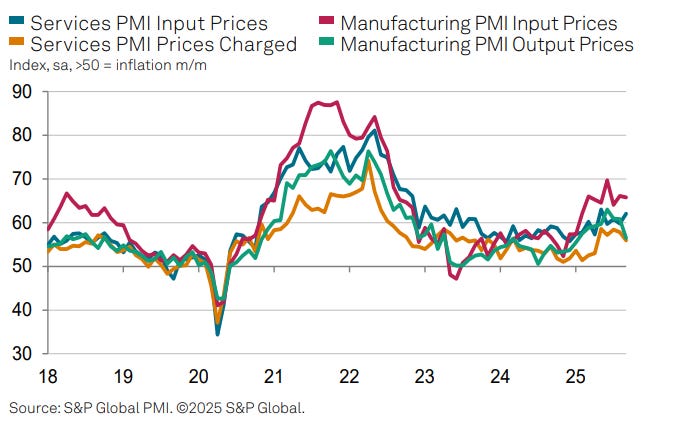

Ở mảng dịch vụ, PMI cũng giảm xuống 53.9, thấp hơn dự báo 54.0 và mức 54.5 của tháng trước. Tăng trưởng đơn đặt hàng mới đã chậm lại, ghi nhận mức tăng thấp nhất trong ba tháng do nhu cầu nội địa yếu. Trong khi đó, chi phí đầu vào tăng mạnh lên 62.6 từ 60.8 – mức cao nhất kể từ tháng 5/2025, cho thấy áp lực giá vẫn hiện hữu. Ngược lại, giá bán ra lại giảm xuống còn 56.0 từ mức 58.3, phản ánh sự suy yếu trong khả năng chuyển giá sang người tiêu dùng.

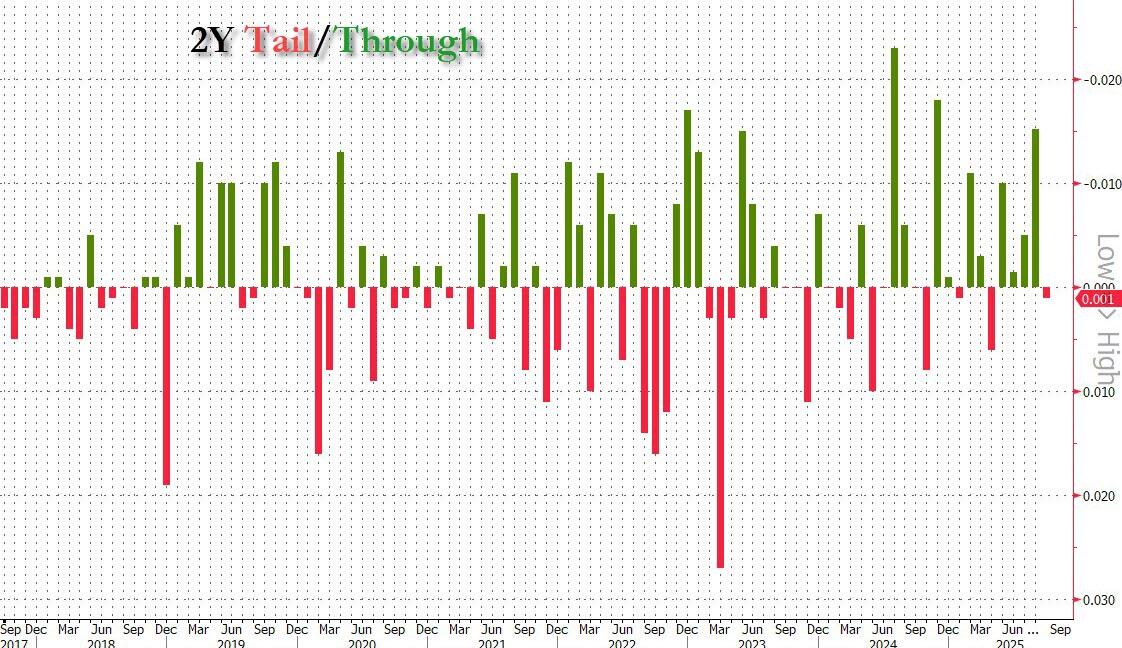

$69 tỷ đấu giá Trái phiếu 2 năm tạm ổn

Phiên đấu giá trái phiếu kỳ hạn 2 năm trị giá $69 tỷ diễn ra tương đối ổn định, với lợi tức đạt 3.571%, gần như không thay đổi so với mức 3.572% trước phiên. Tuy nhiên, mức độ quan tâm từ nhà đầu tư có phần suy yếu khi tỷ lệ Bid-To-Cover chỉ đạt 2.51, thấp hơn đáng kể so với mức trung bình 2.605 của sáu phiên gần nhất.

Tỷ lệ mua từ khối ngoại giảm xuống còn 57.75%, thấp hơn mức trung bình 61.4%, trong khi khối nội cũng ghi nhận mức tham gia 30.77%, dưới kỷ lục 34.4% từng thiết lập hồi tháng 7. Ngược lại, các đại lý (dealers) chiếm 11.49% lượng mua, mức cao nhất kể từ tháng 6, cho thấy họ đang đóng vai trò tích cực hơn trong việc hấp thụ nguồn cung. Tổng thể, phiên đấu giá không quá mạnh nhưng vẫn phản ánh kỳ vọng thị trường đã phần nào định giá hợp lý với kế hoạch lãi suất hiện tại.

EUR

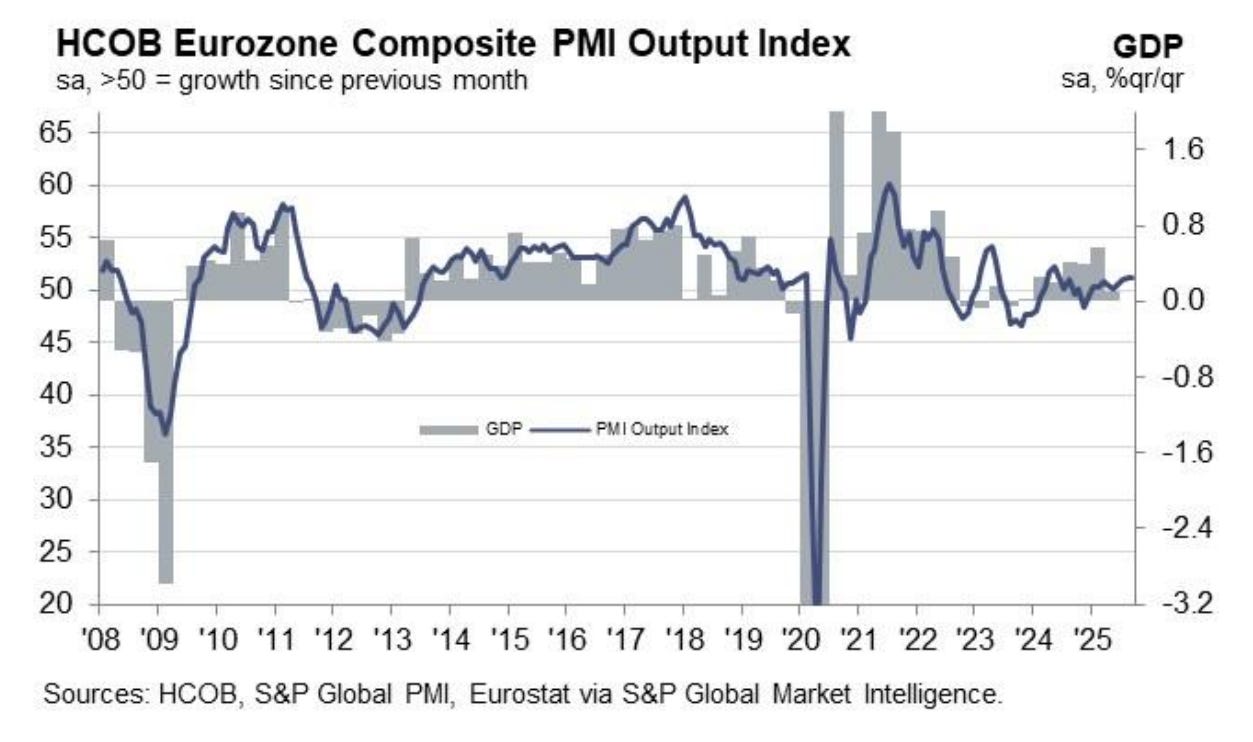

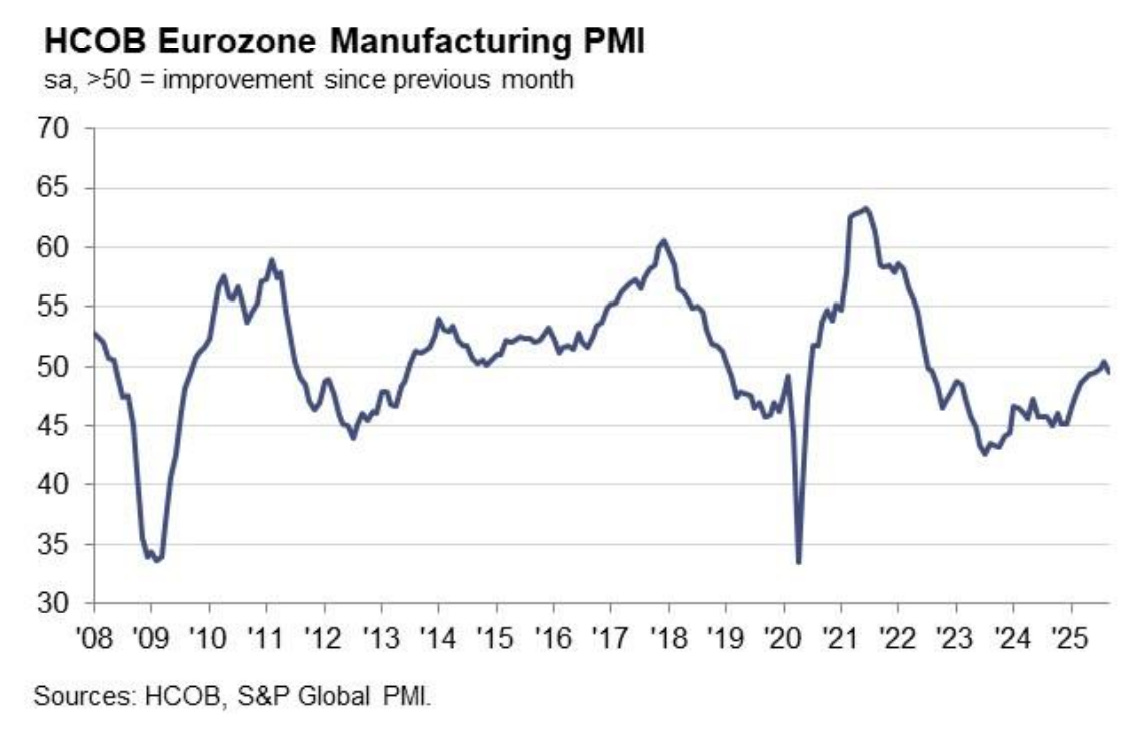

Eurozone PMI sản xuất tháng 9 thu hẹp

Chỉ số PMI tổng hợp của Eurozone trong tháng 9 đã tăng nhẹ lên mức 51.2, vượt qua dự báo 51.1 và cao hơn so với 51.0 của tháng trước, đánh dấu mức cao nhất kể từ tháng 5 năm 2024. Động lực chính cho sự cải thiện này đến từ Đức, nơi sản lượng sản xuất đạt mức cao nhất kể từ tháng 5 năm 2023, góp phần kéo toàn khu vực đi lên.

Trong lĩnh vực dịch vụ, PMI cũng ghi nhận sự cải thiện rõ rệt, tăng lên 51.4 - vượt qua cả dự báo 50.6 và mức 50.5 của tháng trước - trở thành mức cao nhất kể từ đầu năm. Tuy nhiên, trái ngược với xu hướng tích cực ở dịch vụ, PMI sản xuất lại suy giảm, thu hẹp xuống còn 49.5, thấp hơn cả kỳ vọng 50.7 và mức của tháng trước, cho thấy hoạt động sản xuất vẫn đang đối mặt với nhiều thách thức.

Nhìn chung báo cáo PMI lần này cho thấy nền kinh tế khu vực đồng EUR đang có một quý tương đối ổn định bất chấp những biến động toàn cầu, với kỳ vọng lạm phát không gây áp lực lớn lên chính sách của ECB trong thời gian tới

AUD

Lạm phát tiêu dùng CPI nóng bất ngờ

CPI tháng 8 của Úc được công bố, cho thấy lạm phát tăng lên 3%, cao hơn dự báo 2.9% và mức 2.8% của tháng trước. Đây là mức cao nhất trong biên độ mục tiêu 2 - 3% của Ngân hàng Dự trữ Úc (RBA), khiến khả năng cắt giảm lãi suất trong cuộc họp ngày 29 - 30/9 gần như bị loại trừ.

Thống đốc RBA, Michele Bullock, được cho là sẽ giữ nguyên lãi suất trong kỳ họp tới, do dữ liệu lạm phát “nóng” này không tạo điều kiện cho việc nới lỏng chính sách tiền tệ.

Tuy nhiên thì lạm phát CPI hàng tháng không phản ánh đầy đủ toàn bộ rổ hàng hóa. RBA có thể sẽ chờ dữ liệu CPI quý (dự kiến công bố cuối tháng 10) để đưa ra quyết định tại cuộc họp tháng 11.

AUD tăng vọt sau tin CPI.

Try These Next

4 Powerful Tactics to Overcome the Most Costly Forex Mistakes

How to Master MT4 & MT5 - Tips and Tricks for Traders

The Importance of Fundamental Analysis in Forex Trading

Forex Leverage Explained: Mastering Forex Leverage in Trading & Controlling Margin

The Importance of Liquidity in Forex: A Beginner's Guide

Close All Metatrader Script: Maximise Your Trading Efficiency and Reduce Stress

Best Currency Pairs To Trade in 2025

Forex Trading Hours: Finding the Best Times to Trade FX

MetaTrader Expert Advisor - The Benefits of Algorithmic Trading and Forex EAs

Top 5 Candlestick Trading Formations Every Trader Must Know